老铺黄金以”古法黄金”打造中式奢侈品定位,却在激进扩张中陷入”越赚钱越缺钱”的现金流困境,38%的毛利率虽领先同行但仍未摆脱金价依赖,品牌溢价与可持续性面临挑战。

在黄金珠宝行业,老铺黄金以其独特的商业模式成为一匹黑马。这家以”古法黄金”为卖点的企业,通过摆脱传统黄金饰品的保值逻辑,成功塑造了中式奢侈品的品牌形象。然而,其激进的扩张策略与现金流状况之间的巨大反差,正引发市场对其可持续性的担忧。

一、高速扩张下的财务表现

2025年上半年,老铺黄金交出了一份亮眼的成绩单:营业收入达到123.55亿元,同比增长251%;毛利率维持在38%的高位,远超行业平均水平。但深入分析其现金流状况,却揭示出一个令人不安的现实:经营性现金流净流出22.15亿元,延续了自2023年以来的持续流出态势。

这种”越赚钱、越缺钱”的财务现象,源于老铺黄金将绝大部分收入和融资款项投入了新一轮扩张。上半年,公司新增银行贷款18.1亿元,配发新股融资26.98亿港元,这些资金主要流向了门店扩张和黄金备货。截至6月30日,公司存货规模达到86.85亿元,较年初激增45.97亿元;同时新增5家直营门店,销售费用同比增长175%至14.64亿元。

二、现金流困境的深层原因

老铺黄金的现金流困境并非偶然,而是其商业模式与扩张策略共同作用的结果:

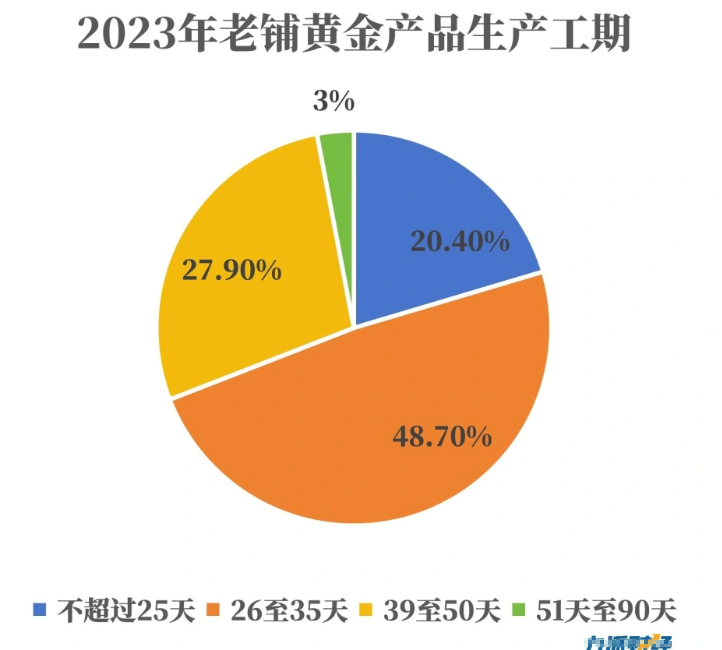

- 存货积压严重:古法黄金工艺复杂、工期长,要求企业保持较高的备货水平。150天的存货周转周期意味着资金被长期占用。

- 扩张成本高企:高端商圈门店的租金、装修和人员成本远超行业平均水平。单店投入通常在数千万元级别。

- 分红政策激进:在业务扩张期仍坚持高比例分红,2024年派发10.7亿元现金红利,2025年中期股息每股9.59元人民币,进一步加剧了资金压力。

- 拒绝风险对冲:不同于同行采用黄金借贷等工具对冲价格风险,老铺黄金选择裸奔于金价波动中,增加了财务脆弱性。

三、品牌溢价的现实挑战

老铺黄金试图将自己定位为”摆脱金价关联”的奢侈品品牌,但现实情况与这一愿景存在明显差距:

- 客单价瓶颈:尽管推出了单价10万元以上的金器产品,但主力销售仍集中在1-5万元区间的金饰,与真正的奢侈品定位尚有距离。

- 金价依赖度高:研究显示,公司股价与金价的相关系数高达0.94,表明市场仍将其视为黄金概念股而非纯粹奢侈品。

- 毛利率天花板:38%的毛利率虽领先同行,但距国际奢侈品牌60-70%的水平仍有显著差距。

- 门店效率压力:要实现创始人提出的”10亿元店效”目标(当前为4.59亿元),意味着需要在有限的高端客群中实现近乎翻倍的增长。

四、可持续性发展的关键挑战

展望未来,老铺黄金面临多重考验:

- 扩张边界:高端商圈资源有限,预计国内门店上限约50家,当前已开设41家,增量空间逐渐收窄。

- 金价波动风险:在未采取任何对冲措施的情况下,金价回调将直接冲击存货价值和利润空间。

- 品牌忠诚度:能否培养出真正认同品牌价值而非追逐金价的高粘性客群,仍是未解之题。

- 竞争加剧:传统珠宝商和新兴设计师品牌都在加速布局古法黄金领域,市场竞争日趋激烈。

五、战略调整建议

为应对这些挑战,老铺黄金可能需要考虑以下调整:

- 优化存货管理:通过改进供应链效率,缩短生产周期,降低存货资金占用。

- 审慎扩张节奏:在确保单店盈利能力的基础上稳步拓展,避免过度稀释管理资源。

- 丰富产品矩阵:开发更高溢价的文化IP产品,逐步降低对原材料价值的依赖。

- 建立风险缓冲:适度引入黄金借贷等对冲工具,平衡增长与稳健的需求。

- 强化品牌建设:通过文化营销和艺术合作,提升品牌内涵和情感附加值。

老铺黄金的案例为传统行业转型升级提供了有益启示:在产品同质化严重的黄金市场,通过文化赋能实现差异化竞争是可行路径。然而,如何在高速扩张与财务健康之间找到平衡,如何真正建立起超越原材料价值的品牌溢价,仍是其需要持续探索的课题。在奢侈品的世界里,时间才是最终的试金石。